काठमाडौं । नेपाल राष्ट्र बैंकले मौद्रिक नीति पूर्व बैंकहरूलाई कर्जा प्रोभिजनमा कडाइ गरेको छ । असार मसान्तमा आएर भएको सरकार परिवर्तनका कारण मौद्रिक नीति साउनको पहिलो साता ल्याउन नसकेपछि राष्ट्र बैंकले एकीकृत निर्देशनमा संशोधन गर्दै बैंक तथा वित्तीय संस्थाको कर्जा प्रोभिजनमा केही कडाइ गरेको हो । राष्ट्र बैंकले मौद्रिक नीति पूर्व एकीकृत निर्देशनमा संशोधन गरेर मौद्रिक नीतिमा ढिलाइ हुने संकेत पनि दिएको छ ।

राष्ट्र बैंकले कर्जा प्रोभिजनमा कडाइका साथै एकीकृत निर्देशनको संशोधनमार्फत विशेष गरेर बैंकहरूमा गत आर्थिक वर्षको भएको उच्च कर्जा विस्तारले गर्दा जोखिम बढेको प्रष्ट सन्देश दिएको छ । कोभिडको प्रभाव बाँकी नै रहेकाले बैंकहरूलाई वितरण गर्दा नगद बाँडेर बैंकिङ प्रणालीबाट नलैजाने र तेस्रो भनेको गत आर्थिक वर्षको थप २० प्रतिशत चालु पुँजी र थप १० प्रतिशत आवधिक कर्जा निर्धारित समयमा भुक्तानी भएन भने त्यसले जोखिम बढ्छ भन्ने सन्देश दिएको छ ।

एकीकृत निर्देशन संशोधनमार्फत् राष्ट्र बैंकले मुख्य ३ व्यवस्थाहरू गरेको हो । पहिलो असल वर्गमा रहेका कर्जालाई थप ३ प्रतिशत प्रोभिजन, दोस्रो गत आर्थिक वर्षमा दिएको थप चालु पुँजी र आवधिक कर्जा असुल नभएमा ५ प्रतिशत प्रोभिजन र तेस्रो भनेको असार मसान्तमा असुल हुनुपर्ने ब्याज असुल नभएको भए भदौ १५ सम्म असुल गर्दा पनि त्यस्तो रकम २०७८ असार मसान्तको आम्दानीमा लेखाङ्कन गर्नसक्ने व्यवस्था गरेको छ ।

जसमध्ये पहिलो व्यवस्थाको सीधा प्रभाव २०७८ असार सान्तमा असल वर्गमा वर्गीकरण भएको कर्जामा थप ०.३ प्रतिशत प्रोभिजन गर्ने भयो । तर, केन्द्रीय बैंकले एकीकृत निर्देशनको नम्बरको बुँदा नम्बर ४१ मा उपबुँदा ३ थप गर्दै “कोभिड १९ महामारीको समयमा पुनरुत्थानका लागि इजाजतपत्र प्राप्त बैंक तथा वित्तीय संस्थाबाट प्रवाह भएका थप कर्जा (चालु पुँजीको २० प्रतिशत र आवधिक कर्जाको १० प्रतिशत) निर्धारित अवधिमा भुक्तानी हुन नसकेको अवस्थामा ५ प्रतिशत कर्जा नोक्सानी व्यवस्था कायम गरी सो कर्जाको भुक्तानी अवधि बढीमा १ वर्षसम्म थप गर्न सकिनेछ,” भन्ने व्यवस्था गरेको छ । जसले गर्दा अब असार मसान्तमा कर्जा तिर्न नसकेर राष्ट्र बैंकले कर्जा तिर्ने समथ थप गरिदिन्छ भन्ने अपेक्षामा रहेको व्यवसायीले भने अब बैंकको टर्चर सहनुपर्ने अवस्था देखिएको छ ।

बैंकहरूले थप प्रोभिजन गर्नुपर्ने भएपछि भदौ १५ गतेसम्म उक्त कर्जा उठाउन कम्मर कसेर लाग्ने अवस्था देखिएको छ । गत मौद्रिक नीतिको तेस्रो त्रैमासिक समीक्षामार्फत् बैंकहरूलाई धितो लिलामीमा रोक लगाएको राष्ट्र बैंकले अब भने कर्जा उठाउन केन्द्रित हुने संकेत पनि गरकोे छ ।

राष्ट्र बैकको निर्देशको प्रभाव के पर्ला ?

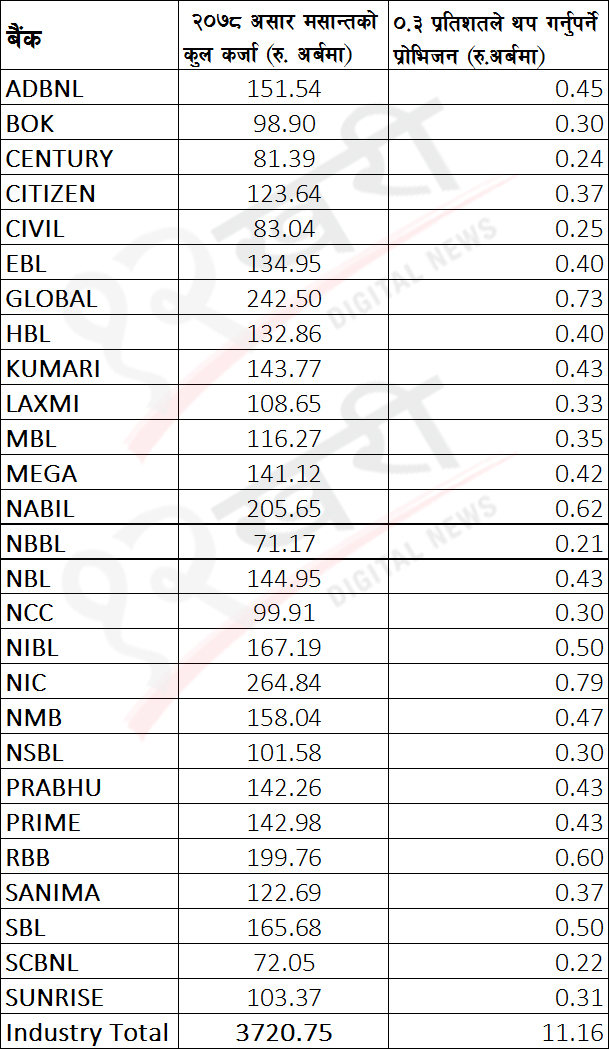

राष्ट्र बैंकको सोमबारको परिपत्र अनुसार थप ०.३ प्रतिशत प्रोभिजनले बैंकहरूले ११ अर्ब ७० करोड प्रोभिजन बढाउनुपर्ने र ७ अर्ब ४० करोडले नाफामा संकुचन आउनसक्ने बैंकर मनोज ज्ञवाली बताउँछन् ।

तर कोभिड प्रभावितलाई थप गरिएको २० प्रतिशत चालु पुँजी र १० प्रतिशत आवधिक कर्जामा ५ प्रतिशत प्रोभिजन गरेर कर्जा तिर्ने समय १ वर्ष बढाउनसक्ने व्यवस्था भएपछि यसले बैंकहरूले थप प्रोभिजन नबढ्ने उनको तर्क छ । अर्कोतर्फ राष्ट्र बैंकले गत आर्थिक वर्षको कर्जा असुल गर्ने समय भदौ १५ सम्म दिएकाले बैंकहरूले उक्त अवधिसम्म कर्जा रिकभरीमा लाग्ने हुँदा बैंकहरूलाई अवसर पनि भएको उनले बताए । असार मसान्तसम्म ब्याज पुँजीकरण गरेर कर्जा पुनसंरचना र पुनर्तालिकीकरण गर्ने समय दिएकाले बैंकहरूमा ब्याज असुल हुन बाँकी कर्जा न्यून हुनसक्छ । तर पनि त्यस्तो कर्जा उठाउने भदौ १५ गतेसम्मको समयसीमा दिएकाले बैंकहरूले कर्जा रिकभरीका लागि थप समय पाएको छन् ।

असार मसान्तमा असुल नभएको कर्जा प्रोभिजन बढ्दै जाने भएकाले बैंकहरूले उक्त अवधि कर्जा रिकभरीको सदुपयोग गर्ने र बैंकहरूको नियामकीय प्रोभिजन घटेर वितरणयोग्य मुनाफा समेत बढ्न सक्ने उनले बताए ।

नेपाल बैंकर्स संघका अध्यक्ष भुवन दाहाल उक्त निर्देशनको प्रभाव विश्लेषण गर्न बाँकी रहेको बताउँछन् । तर, राष्ट्र बैंकसँगको कुराकानीमा भने कोभिडको प्रभाव चरणबद्ध रूपमा आएकाले प्रोभिजन राखेर बैंकमा जोखिम कम गर्नुपछ भन्ने प्रतिक्रिया रहेको बताए ।

“निर्देशन हेर्दा करिब १० अर्ब प्रोभिजन बढ्ने देखिन्छ,” उनले बाह्रखरीसँग भने, “वाणिज्य बैंकमा ३७ खर्ब कर्जा हो, जसमध्ये २ प्रतिशत खराब कर्जा होला जसको शत् प्रतिशत प्रोभिजन भइसक्यो, ५ प्रतिशत पुर्नसंरचना भएको होला र ५ प्रतिशत वाचलिस्टमा होला जसको प्रोभिजन भइसकेको छ ।” यस आधारमा करिब ३३ खर्ब कर्जामा थप ०.३ प्रतिशत प्रोभिजन गर्नुपर्ने र त्यो भनेको करिब १० अर्ब जति हुने बैंकर दाहालले बताए ।

राष्ट्र बैंकले प्रोभिजनमा मात्रै नभएर लाभांशमा पनि बैंकिङ क्षेत्रबाट नगद बाहिर जान नदिने नीतिलाई निरन्तरता दिएको छ । धेरै बैंकहरू पुँजीकोषका कारण नगद लाभांश दिन नसक्ने अवस्थामा भएपनि नगद लाभांश दिनसक्ने क्षमता भएका बैंकहरूलाई पनि राष्ट्र बैंकले बोनस सेयरमा नै केन्द्रित हुन निर्देशन दिएको छ ।

यदि कुनै बैंकले नगद लाभांश वितरण गरेमा पनि निक्षेपको भारित औसत ब्याजदरभन्दा माथि जान नमिल्ने हुँदा ५ प्रतिशत भन्दा बढी नगद लाभांश वितरण गर्ने अवस्थामा बैंकहरू नहुने प्रष्ट भएको छ ।

डेपुटी गभर्नर बमबहादुर मिश्र गत आर्थिक वर्षमा उच्च कर्जा विस्तार हुँदा प्रणालीमा जोखिम बढ्सक्ने भएकाले जोखिम कम गर्न प्रोभिजन बढाएको बताउँछन् । “उच्च गतिमा कुदेको गाडीलाई स्पिड ब्रेकरले कन्ट्रोल गरेजस्तै राष्ट्र बैंकले पनि उच्च गतिमा कर्जा विस्तार हुँदा जोखिम बढ्यो भनेर सचेत गराएको हो,” उनले बाह्रखरीसँग भने । प्रोभिजनलाई घटबढ गर्न सकिने भएपनि अहिलेको परिस्थिति अनुसारको निर्णय लिएको उनले बताए ।

राष्ट्र बैंकमो उक्त नीतिको प्रभाव ठुला बैंकमा बढी पर्ने देखिन्छ । सबैभन्दा धेरै एनआईसी एशिया बैंकले ७९ करोड प्रोभिजन गर्दा ग्लोबल आईएमई बैंकले ७३ करोड, नबिल बैंकले ६२ करोड, राष्ट्रिय वाणिज्य बैंकले ६० करोड तथा सिद्धार्थ बैंक र नेपाल इन्भेस्टमेन्ट बैंकले ५०÷५० करोड थप प्रोभिजन गर्नुपर्ने हुन्छ ।

यता नेपाल बंगलादेश बैंकले २१ र स्ट्यान्र्ड चार्टर्ड बैंकले भने थप २२ करोड सेञ्चुरीले २५ करोड र सिभिले २५ करोड प्रोभिजन गर्नुपर्ने हुन्छ ।

लघुवित्तलाई २० प्रतिशत बढी लाभांश बाँड्न मुश्किल

केन्द्रीय बैंकले लघुवित्त संस्थालाई कुल कर्जाको थप ०.३ प्रतिशत प्रोभिजनको साथै वितरणयोग्य मुनाफाका ३० प्रतिशत मात्रै नगद लाभांश बाँड््ने व्यवस्था गरेको छ । भने बचतको भारित औसत ब्याजदरभन्दा बढी नगद लाभांश बाँड्न नपाउने व्यवस्था पनि गरेको छ ।

‘क’ ‘ख’ र ‘ग’ वर्गका बैंक तथा वित्तीय संस्थाले साढे ४१ खर्ब कर्जा लगानी गर्दा वाचलिस्ट, खराब कर्जाबाहेक थप ११ अर्ब माथि प्रोभिजन गनुपर्ने छ भने लघुवित्तले पनि २०७८ असारसम्म मसान्तमा ३ खर्ब ६० अर्ब बढी कर्जा लगानी गरेका छन् । जसमध्ये करिब ९५ प्रतिशत कर्जाको ०.३ प्रतिशत प्रोभिजन गर्नुपर्ने लघुवित्त बैंकर्स संघका महासचिव रामबहादुर यादव बताउँछन् । यस आधारमा लघुवित्तले पनि १ अर्ब भन्दा बढी प्रोभिजन गर्नुपर्ने हुन्छ ।

एकातर्फ थप १ अर्ब प्रोभिजन र अर्कोतर्फ राष्ट्र बैंकले २० प्रतिशत भन्दा बढी लाभांश बाँड्ने लघुवित्तले ग्राहक संरक्षण कोषमा २५ प्रतिशत रकम छुट्याउने यसअघिको व्यवस्थाका साथै साधारण जगेडा कोषमा पनि ५० प्रतिशत रकम छुट्याउनुपर्ने भएको छ । तर यसअघि रहेको सीएसआरमा २५ प्रतिशत छुट्याउने व्यवस्था भने खारेज भएको छ ।

लघुवित्त बैंकर्स संघका अध्यक्षसमेत रहेको विजय लघुवित्तको सिईओ बसन्त लम्साल तत्काल लाभांश कम बाँड्न पाउने भएपनि सीएसआरको व्यवस्था हटाएर ५० प्रतिशत जगेडा कोषमा राख्ने व्यवस्था गर्नु सकारात्मक भएको बताउँछन् । यसले दीर्घकालमा संस्थालाई राम्रो गर्ने उनले बताए । कोभिडको बेलामा राष्ट्र बैंकले धेरै लाभांशमुखी नहुने सन्देश दिएको भन्दै यसलाई सकारात्मक मान्नुपर्ने उनको भनाइ छ । सीएसआरको व्यवस्थाले पैसा संस्थाबाट बाहिरिने तर जगेडा कोषमा जाँदा संस्थामा नै रहने र संस्था पनि बलियो हुने उनको तर्क छ । राष्ट्र बैंकले लघुवित्तलाई २० प्रतिशत भन्दा बढी लाभांश सन्देश छोडेको छ ।

-1716278128.jpg)

-1723532556.jpg)

-(1)-1723345266.jpg)