काठमाडौं । नेपाल राष्ट्र बैंकको नियामकीय व्यवस्था कार्यान्वयन गर्ने सन्दर्भमा बैंकहरू सकसमा पर्न लागेका छन् । असार मसान्तपछि बैंकहरू करिब दर्जन बढी समस्याको भुमरीमा फस्ने अवस्था देखिएको छ ।

लगातार बोनस सेयरले बढेको पुँजीअनुसार नाफा बढाउनुपर्ने लगानीकर्ताको दबाब बैंक व्यवस्थापनमाथि स्वाभाविक रूपमा छ । असार मसान्तभित्र सीडी रेसियो ९० प्रतिशत कायम गर्ने, कोरोनाका बेला सहुलियत लिएर असल वर्गमा वर्गीकरण भएको कर्जाको प्रोभिजनलगायत चुनौती समेत बैंकहरूसामु छ ।

लगानीयोग्य स्रोतको अभावमा चालु आर्थिक वर्षमा मौद्रिक नीतिले लिएको १९ प्रतिशत कर्जा निजी क्षेत्रमा विस्तार गर्ने लक्ष्य पूरा नहुने निश्चित भइसकेको छ । चालु आर्थिक वर्ष मात्र होइन, आउँदो आर्थिक वर्ष बैंकहरूलाई तरलता व्यवस्थापनको हिसाबले झनै चुनौतीपूर्ण हुने बैंकर्स बताउँछन् ।

चालु आर्थिक वर्षमा बजेटले लिएको ७ प्रतिशतको आर्थिक वृद्धिको लक्ष्य पूरा गर्न मौद्रिक नीतिले निजी क्षेत्रमा प्रवाह हुने कर्जा १९ प्रतिशतले विस्तार गर्ने लक्ष्य राखेको थियो । आर्थिक वृद्धि र कर्जा विस्तारको दुवै लक्ष्य पूरा हुन सकेन ।

आउँदो आर्थिक वर्षका लागि सरकारले ल्याएको वित्त नीतिमा ८ प्रतिशत आर्थिक वृद्धिको लक्ष्य लिइएको छ । लक्ष्य विस्तारका लागि सोही अनुपातमा निजी क्षेत्रले पनि कर्जा पाउनुपर्ने हुन्छ । त्यो आउँदो आर्थिक वर्षका लागि सहज नभएको स्वंय बैंकर्स बताउँछन् ।

अर्थमन्त्री जनार्दन शर्माले ल्याएको बजेटमा ८ प्रतिशतको आर्थिक वृद्धिदरको लक्ष्य लिइएको छ । उनले मुद्रास्फीति ७ प्रतिशतमा राख्ने गरी राष्ट्र बैंकले मौद्रिक नीति तर्जुमा गर्ने उल्लेख गरेका छन् ।

अर्थमन्त्रीले बजेटमा उल्लेख गरेको आर्थिक वृद्धिको लक्ष्य पूरा हुन बैंकले निजी क्षेत्रमा प्रवाह गर्ने कर्जा २३ प्रतिशत हाराहारी हुनुपर्ने एक बैंकरले बताए । तर, मौद्रिक नीति यति उच्च कर्जा विस्तारको लक्ष्य लिएर आउन सम्भव नभएको र त्यति ठूलो स्रोत वित्तीय प्रणालीमा उपलब्ध हुने सम्भावना नै नरहेको बैंकर्स बताउँछन् । २३ प्रतिशत कर्जा विस्तार भनेको ११ खर्ब हुने र चालु आवमा सात खर्ब विस्तार गर्ने लक्ष्य लिएकामा त्यो समेत पूरा नहुने निश्चित भइसकेको ती बैंकरको भनाइ छ ।

बैंकर्स संघका अध्यक्ष समेत भइसकेका भुवन दाहाल आउँदो वर्ष वित्तीय क्षेत्रमा धेरै चुनौती रहेको बताउँछन् । यो वर्ष सम्हालिएर अगाडि बढ्ने र आउँदो वर्ष सुदृढ रूपमा कार्य गर्नुपर्ने उनी बताउँछन् । “अहिलेको अवस्था धेरै एग्रेसिभ नहुने र सम्हालिएर जाने हो । एकातिर तरलताको समस्या छँदै छ, बैंकहरूको निष्क्रिय कर्जा बढ्ने देखिन्छ,” उनले भने, “यो वर्ष एग्रेसिभ नभएर अर्को वर्ष सुदृढ गर्ने हो । त्यसका लागि पनि चुनौती छ ।”

उनले भनेजस्तै वित्तीय क्षेत्रमा करिब एक दर्जन चुनौतीहरू अगाडि देखिएका छन् । बैंकहरूले चालु आवको दोस्रो त्रैमासदेखि झेल्दै आएको तरलता समस्या त छँदै छ, असार मसान्तभित्र राष्ट्र बैंकले तोकेको ९० प्रतिशती कर्जा–निक्षेप अनुपात (सीडी रेसियो) कायम गर्ने चुनौती समेत छ । राष्ट्र बैंकका अनुसार गएको सातासम्म २७ मध्ये १५ वाणिज्य बैंकको सीडी रेसियो ९० प्रतिश भन्दा माथि छ ।

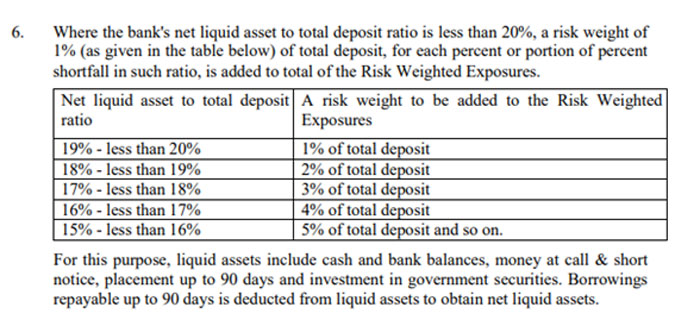

राष्ट्र बैंकले तोकेको २० प्रतिशत तरल सम्पत्ति कायम गर्न नसकेका बैंकहरूलाई आउँदा दिनमा नियामकीय प्रोभिजन कसरी कार्यान्वयन गर्ने भन्ने चुनौती देखिन्छ ।

राष्ट्र बैंकले आउँदो मौद्रिक नीतिबाट पुनर्कर्जा रकममा कटौती गर्ने संकेत गरिरहेको छ । यस्तै, हाल निक्षेपका रूपमा गणना गरिरहेको एक खर्बभन्दा माथिको ऋणपत्र आउँदो साउन १ गतेदेखि निक्षेपका रूपमा गणना गर्न पाइने छैन । स्थानीय तहको सञ्चित कोषमा रहेको ८० प्रतिशत रकम निक्षेप गणना गरिरहेका बैंकहरूले उक्त सुविधा पनि साउन १ बाट काटिनेछ ।

सरकारको सञ्चित कोषमा रकम जम्मा हुने तर बजेट खर्च नहुने पुरानै समस्या हो । त्यसले बैंकहरूमा तरलताको समस्या आउने गरेको थियो । चालु आवमा तरलताको चरम अभाव भएपछि सरकारले स्थानीय तहको सञ्चित कोषमा रहेको रकमबाट बैंकहरूले ५० प्रतिशत निक्षेप गणना गर्ने व्यवस्थालाई बढाएर ८० प्रतिशतसम्म गणना गर्न सक्ने व्यवस्था गरेको थियो । अब उक्त सुविधा हट्नेछ । बैंकहरूले निक्षेप गणना गरेको पुनर्कर्जा सुविधामा कटौती हुनेछ । ऋणपत्रलाई निक्षेपमा गणना गर्न नपाउँदा असार मसान्तमा बजेट खर्च भएर आउने निक्षेपले पनि आउँदा दिनमा लगानीयोग्य पुँजीको समस्या समाधान गर्न चुनौती देखिने निश्चित छ ।

यद्यपि, राष्ट्र बैंकले अहिले बजारमा रहेका ऋणपत्रहरू बैंकहरूले पुँजीकोष प्रयोजन अथवा निक्षेप प्रायेजनका लागि भनेर छुट्ट्याउन सक्ने व्यवस्था गरेको छ । तर, अहिले नै धेरै बैंकमा पुँजीकोष पर्याप्त नहुँदा दबाबमा छन् । त्यसैले अहिले पुँजीकोष गणना भइरहेको ऋणपत्र निक्षेप गणनामा परिमार्जन गर्ने सम्भावना सहज देखिँदैन । आउँदो असार मसान्तबाट बैंकहरूले लगानी गरेको ठूलो कर्जाको जोखिम भार बढेको हुँदा स्वाभाविक रूपमा बैंकहरूलाई पुँजीकोषको दबाब छ । त्यसले पनि बैंकहरूलाई व्यवसाय विस्तारमा दबाब रहन्छ ।

अर्कोतर्फ, बैंकले राष्ट्र बैंकले तोकेको २० प्रतिशत खुद तरल सम्पत्ति कायम गर्न नसक्दा थप पुँजीकोष कायम गर्नुपर्ने व्यवस्था छ । २० प्रतिशत खुद तरल सम्पत्ति नपुगेका बैंक थप पुँजीकोष कायम गर्नुपर्ने बाध्यतामा छन् ।

राष्ट्र बैंकले कार्यान्वयनमा लगेर कोरोनाका कारण स्थगित गरेको ‘काउन्टर साइक्लिकल बफर’ अन्तर्राष्ट्रिय मुद्रा कोषलगायत निकायको दबाबमा पुनः कार्यान्वयन गर्नुपर्ने चुनौती छ । त्यसले पनि बैंकहरूलाई थप पुँजीकोष कायम गर्नुपर्ने दबाब रहन्छ ।

कोरोनाका बेला राष्ट्र बैंकले बजारमा पर्याप्त तरलता प्रवाहका लागि भन्दै ४ बाट अनिवार्य तरलता अनुपात ३ प्रतिशतमा झारेको थियो । वित्तीय क्षेत्रमा बढ्दो जोखिम र बैंकहरूमा निष्क्रिय कर्जाको बढ्दो चुनौती, अन्तर्राष्ट्रिय रूपमा केन्द्रीय बैंकले अवलम्बन गरिरहेका मौद्रिक औजारलाई मध्यनजर गर्दै त्यसलाई पनि बढाउनुपर्ने दबाब राष्ट्र बैंकलाई रहेको वित्तीय क्षेत्रका जानकारहरू बताउँछन् ।

अर्कोतिर, बैंकहरू व्यवसाय बढाउन नसक्ने र अरू आम्दानीमा राष्ट्र बैंकको सूक्ष्म व्यवस्थापनले गर्दा संकुचन हुँदा लगानीकर्ताको दबाबमा पर्ने निश्चित छ । कोरोनाकालमा नउठेको कर्जा विभिन्न माध्यमबाट आम्दानी देखाएर लाभांश र राज्यलाई कर बुझाएका बैंकहरूलाई अब बढ्ने प्रोभिजन टाउको दुखाइ बन्ने अवस्था छ । खराब कर्जासँगै राष्ट्र बैंकको स्थलगत निरीक्षणका क्रममा बैंकहरूलाई अर्बौँ प्रोभिजनका लागि निर्देशन दिइएको सूचना आइरहेका छन् । त्यसले पनि बैंकहरूमा चुनौती थपिएको छ । बेलैमा नउठेको कर्जाको प्रोभिजन गर्नु सकारात्मक भए पनि प्रतिफलमा आधारित बैंकिङमा तत्कालै नाफा नआउँदा व्यवस्थापनमाथि दबाब पर्ने निश्चित छ ।

यस्तै, तरलता अभावबीच प्राथमिकताप्राप्त क्षेत्रमा तोकिएको अनुपातमा कर्जा विस्तार गर्नुपर्ने र तोकिएको अनुपातमा कर्जा पुग्न नसके राष्ट्र बैंकले कारबाही गर्नेछ । यो पनि बैंकहरूका लागि चुनौती हो ।

बैंकर दाहाल वित्तीय क्षेत्र मात्र नभई आर्थिक सुदृढीकरणका लागि पनि चुनौती देखिएको बताउँछन् । “विदेशी विनिमय सञ्चिति घटिरहेको छ, कर्जा आयातमा बढी प्रयोग भइरहेको छ । हाइड्रोपावरमा नै कर्जा दिए पनि त्यसले आयात बढाउँछ,” उनले भने, “आयात कम भयो भने रेमिट्यान्स बढ्न सक्छ । आयातमा भएको अन्डर इन्भोइसिङले पनि रेमिट्यान्स घटेको जस्तो लाग्छ । आगामी दिनमा वित्तीय क्षेत्रमा धेरै चुनौतीहरू छन् । यसलाई एग्रेसिभ नभएर संयमित भयौँ भने पार पाउँछौँ । एग्रेसिभ भए गाह्रो होला ।”

२० प्रतिशत खुद तरल सम्पत्ति कायम गर्न नसक्दा बैंकहरूले निक्षेप नै फिर्ता गर्न नसक्ने अवस्था नआए पनि त्यसले बैंकहरूले नागरिकको विश्वास भने गुमाउने उनको तर्क छ । “कुनै बैंकलाई तरलताको समस्या, कुनैलाई पुँजीको, कुनैलाई निष्क्रिय कर्जा बढ्ने चिन्ता छ । वित्तीय क्षेत्रमा समस्यै समस्या देखिएको छ,” उनले भने, “यो भनेको सम्हालिने र आफ्नै बैंकलाई राम्रोसँग व्यवस्थापन गर्ने र अगाडि बढ्ने बेला हो । अहिले एग्रेसिभ हुने बेला छैन । आफ्नो स्रोत जति छ, त्यहीअनुसारको कर्जा प्रवाह गर्ने बस्ने हो ।”

उनी बजेटले लिएको ‘टार्गेट’ले अर्थतन्त्रमा चुनौती थपिएको बताउँछन् । “चुनौतीपूर्ण बजेट ल्याउनुभएको छ । अर्थमन्त्री र उहाँको टिमलाई शुभकामना भनेको छु,” उनले भने, “राजस्वको टार्गेट मिट हुन गाह्रो देखिन्छ । चालु खर्च नै राजस्वले धान्दैन कि भन्ने चिन्ता लागेको छ ।”

बजेटले लिएको आर्थिक वृद्धिको लक्ष्य हासिल हुन बैंकले निजी क्षेत्रमा प्रवाह गर्ने कर्जा कति प्रतिशतले वृद्धि हुनुपर्छ भन्ने बताउन चाहेनन् । तर, त्यो लक्ष्य हासिल हुने गरी कर्जा विस्तार गर्ने सम्भना नरहेको उनी बताउँछन् । अहिले त्यसरी कर्जा विस्तार गर्न स्रोत पनि नरहेको र मुद्रा नीतिलाई लचिलो बनाएर बजारमा पुँजी पठाउन नहुने उनको तर्क छ ।

अर्थविद् एवं पूर्वगभर्नर तिलक रावल बजेटले लिएको लक्ष्य हासिल गर्ने गरी मौद्रिक नीति तर्जुमा गर्न नहुने र त्यो सम्भव पनि नरहेको बताउँछन् । जसले गर्दा अर्थमन्त्री र गभर्नरबीचको सम्बन्धमा थप दरार आउने संकेत देखिएको उनको टिप्पणी छ । “मूल्यवृद्धि उच्च हुँदाको घडीमा राष्ट्र बैंकंले अरू सबै कुरालाई बिर्सेर मूल्यलाई नियन्त्रणमा ल्याउन प्रयत्न गर्छ । त्यो भनेको तरलता छोड्ने हैन, बजारबाट तरलता प्रशोचन गर्ने हो,” उनले भने, “जुन अर्थ मन्त्रालयले नहोस् भन्ने चाहन्छ । यो कुरा दुवै निकायले बुझेर समन्वय गरी काम गरे विवाद बढ्दैन । तर, अवस्था जटिल भएकोले समन्वयमा काम हुन सकेन भने स्थिति जटिलतातर्फ जान्छ ।”

आउँदो बजेटमा कर्मचारीको तलब वृद्धि, वृद्धभत्ताको उमेरहद घटाउनेजस्ता विषय वितरणमुखी भएको रावल बताउँछन् । “बजेटको खर्च अनुत्पादक क्षेत्रमा बढी हुने देखिन्छ, चुनावले पनि अर्बौँ रुपैयाँ अनुत्पादक तरिकाले खर्च हुने देखिन्छ । यसले मुद्रास्फीतिमा चाप पर्ने सम्भावना देखिन्छ,” उनले भने, “यस्तो बेलामा राष्ट्र बैंकलाई अप्ठेरो पर्छ । यही अवस्थामा अर्थ मन्त्रालय र केन्द्रीय बैंकबीच मत मतान्तर भए कुरा बिग्रिन सक्छ । मुद्रास्फीति धेरै बढ्न लाग्यो भने केन्द्रीय बैंकले तरलता छोड्न सक्दैन । उसको कर्तव्य स्थायित्व हो । अर्थमन्त्री तरलता छोडेर खर्च हुने वातावरण बनाओस् भन्ने चाहन्छन्, यसले समस्या ल्याउन सक्छ ।”

सरकारले ८ प्रतिशत आर्थिक वृद्धि पूरा हुनका लागि तरलता प्रशस्त जाओस् भन्ने र राष्ट्र बैंकले मूल्यवृद्धि नियन्त्रण गर्न बजारबाट तरलता तान्नुपर्ने भएमा दुई नियकायबीच समन्वयको अभाव ठूलो चुनौती बन्ने उनको तर्क छ ।

“बजेटले विगतमा जस्तै यो बजेटमा पनि यो र त्यो कार्य गर्ने भनेर भनेकै छ । विगतमा जस्तै भनेका कुरा कार्यान्वयनमा उत्रिन नसक्ने र कार्यान्वयनमा नभएर तोकिएका लक्ष्य हासिल हुँदैन भन्ने कुरामा विश्वस्त छु,” उनले भने, “आर्थिक वृद्धिदर ८ प्रतिशत हुन सक्ने कुरै छैन । मुद्रास्फीति ७ प्रतिशत हाराहारी राख्ने भनेको त्यो पनि हुन सक्दैन, गाह्रो छ ।”

राष्ट्र बैंकले मुख्य रूपमा स्थायित्वलाई हेर्नुपर्ने रावल बताउँछन् । “आन्तरिक स्थायित्व मुद्रास्फीति र बाह्य स्थायित्वमा भुक्तानी सन्तुलनको स्थिति दुवै फाँटमा गम्भीर र नाजुक देख्छु,” उनले भने, “बाह्य र आन्तरिक दुवै कारण मुद्रास्फीति कति पुग्छ भन्न सकिने अवस्था छैन । बाह्य कारणमा रुस–युक्रेन युद्धले विश्व अर्थतन्त्रलाई झनै जटिलतातर्फ धकेल्दै छ । कोरोनाले थलिएको अर्थतन्त्रलाई अरू बिगार्दै छ ।”

अहिले मुद्रास्फीति ८ प्रतिशत पुग्न लागेको र केन्द्रीय बैंकले त्यसलाई अर्को तरिकाले हेर्ने गरेको उनी बताउँछन् । “आकस्मिक खाद्य र इन्धनमा हुने मूल्यवृद्धिलाई अलग गरेर कोर मुद्रास्फीतिलाई मात्रै लिएर हेर्छन् । उनीहरूले कोर मुद्रास्फीतिलाई सीमामै राख्यौँ भनेर केन्द्रीय बैंकले भन्न सक्छ,” उनले भने, “यो एक प्रकारको आपराधिक अभ्यास हो । उपभोक्तालाई मार पर्छ, जेको भाउ बढेर पनि उपभोक्ता पिल्सिएकै हुन्छन् ।”

राष्ट्र बैंकको शक्ति, सीमा र परिधिभन्दा बाहिरका कारणले स्थिति जटिलतातर्फ बढ्ने अवस्था रहेको उनको भनाइ छ ।

-1747647058.jpeg)

-1747106471.jpg)

-1745727458.jpg)

-1718633678.jpg)